Neuregelung durch § 2b Umsatzsteuergesetz

Wen betrifft die Neuregelung?

Der neue § 2b UStG betrifft grundsätzlich alle juristischen Personen des öffentlichen Rechts (jPöR) grundsätzlich ab 2017, kann aber wahlweise auch erst später angewendet werden, spätestens ab 2023.

Die absehbaren wirksamen Rechtsfolgen der Änderungen betreffen vor allem Kooperationen/Beistandsleistungen zwischen JPöR; hier existiert eine weiter verschärfte Rechtslage.

Außerdem sind entsorgungspflichtige Körperschaften, vor allem in den Bereichen Abfall und Abwasser, betroffen, die bislang privatrechtliche Entgelte erheben, mehr dazu hier (Bewertung Dr. Marettek Stand 01.02.2021; aus Sicht öffentlicher Einrichtungen).

Aber der Reihe nach:

JPöR sind gemäß grundlegenden BMF-Schreiben vom 16.12.2016, Rz. 3 (III C 2 – S 7107/16/10001):

- die Gebietskörperschaften (Bund, Länder, Gemeinden, Gemeindeverbände, Zweckverbände),

- die öffentlich-rechtlichen Religionsgemeinschaften,

- die Innungen, Handwerkskammern, Industrie- und Handelskammern,

- die staatlichen Hochschulen und

- die sonstigen Gebilde, die auf Grund öffentlichen Rechts eigene Rechtspersönlichkeit besitzen (auch Anstalten und Stiftungen des öffentlichen Rechts, z.B. Rundfunkanstalten des öffentlichen Rechts und Universitätsklinika in der Rechtsform von Anstalten des öffentlichen Rechts).

Was ist im § 2b UStG geregelt?

Der Gesetzestext des § 2b UStG ist selbst für Steuerberater schwer verständlich. Wir versuchen eine klarstellende Zusammenfassung auf Basis vor allem von zwei BMF-Schreiben:

Das BMF-Schreiben vom 16.12.2016 formuliert folgende Grundsätze (Rz.5ff.):

- JPöR sind als Unternehmer anzusehen, wenn sie selbstständig eine nachhaltige Tätigkeit zur Erzielung von Einnahmen (wirtschaftliche Tätigkeit) ausüben. Unerheblich ist in diesem Zusammenhang, welcher Art die entsprechenden Einnahmen sind. Auch Leistungen, für die als Gegenleistung Zölle, Gebühren, Beiträge oder sonstige Abgaben erhoben werden, können wirtschaftliche Tätigkeiten im Sinne des § 2 Absatz 1 UStG sein.

- Sind jPöR wirtschaftlich tätig, gelten sie jedoch gleichwohl nicht als Unternehmer, soweit sie Tätigkeiten ausüben, die ihnen im Rahmen der öffentlichen Gewalt (=“auf Grundlage einer öffentlich-rechtlichen Sonderregelung“) obliegen (§ 2b Absatz 1 Satz 1 UStG).

- Ausnahme: sofern eine Behandlung der jPöR als Nichtunternehmer im Hinblick auf diese Tätigkeiten zu größeren Wettbewerbsverzerrungen führen würde (§ 2b Absatz 1 Satz 2 UStG) sind auch Tätigkeiten im Rahmen der öffentlichen Gewalt umsatzsteuerbar. Dies gilt unter Umständen auch für Beistandsleistungen zwischen zwei JPöR.

Was sind größere Wettbewerbsverzerrungen?

Für die Antwort regelt § 2b Absatz 2 UStG:

- Größere Wettbewerbsverzerrungen liegen insbesondere nicht vor, wenn der aus gleichartigen Tätigkeiten erzielte Umsatz voraussichtlich 17.500 Euro jeweils nicht übersteigen wird oder vergleichbare, auf privatrechtlicher Grundlage erbrachte Leistungen ohne Recht auf Verzicht (§ 9) einer Steuerbefreiung unterliegen.

- Sofern eine Leistung an eine andere juristische Person des öffentlichen Rechts ausgeführt wird, liegen gemäß § 2b Absatz 3 Satz 1 UStG größere Wettbewerbsverzerrungen insbesondere nicht vor, wenn

1. die Leistungen aufgrund gesetzlicher Bestimmungen nur von juristischen Personen des öffentlichen Rechts erbracht werden dürfen oder

2. die Zusammenarbeit durch gemeinsame spezifische öffentliche Interessen bestimmt wird.

Diese Zusammenarbeit ist gemäß § 2b Absatz 3 Satz 2 UStG regelmäßig der Fall, wenn

- die Leistungen auf langfristigen öffentlich-rechtlichen Vereinbarungen beruhen,

- die Leistungen dem Erhalt der öffentlichen Infrastruktur und der Wahrnehmung einer allen Beteiligten obliegenden öffentlichen Aufgabe dienen,

- die Leistungen ausschließlich gegen Kostenerstattung erbracht werden und

- der Leistende gleichartige Leistungen im Wesentlichen an andere juristische Personen des öffentlichen Rechts erbringt.

Die Kernsätze des zweiten BMF-Schreiben vom 14.11.2019 (III C 2 – S 7107/19/10005 :011) lauten:

- Bei § 2b Abs. 3 Nr. 2 UStG handelt es sich um ein Regelbeispiel. Sind dessen Voraussetzungen gegeben, besteht eine Vermutung, dass keine größeren Wettbewerbsverzerrungen zu Lasten privater Dritter vorliegen.

- Gemäß BMF ist auch, wenn die Voraussetzungen des Regelbeispiels gegeben sind, in eine gesonderte Prüfung auf mögliche schädliche Wettbewerbsverzerrungen nach § 2b Abs. 1 Satz 2 UStG einzutreten.

- Insbesondere ist zu prüfen, ob private Unternehmer potentiell in der Lage sind, vergleichbare Leistungen wie die öffentliche Hand zu erbringen. Ergibt sich unter Anwendung dieser Maßstäbe, dass die Nichtbesteuerung von Leistungen im Rahmen der Zusammenarbeit von juristischen Personen des öffentlichen Rechts zu größeren Wettbewerbsverzerrungen führen würde, ist die Regelvermutung des § 2b Abs. 3 Nr. 2 UStG als widerlegt anzusehen.

- Bei Leistungsvereinbarungen über verwaltungsunterstützende Hilfstätigkeiten (z.B. Gebäudereinigung, Grünpflegearbeiten, Neubau- und Sanierungsmaßnahmen an Straßen und Gebäuden sowie auf unterstützende IT-Dienstleistungen) sind regelmäßig bereits die Voraussetzungen des § 2b Abs. 3 Nr. 2 Satz 2 Buchstabe b UStG nicht gegeben. Sie erfüllen keine spezifisch öffentlichen Interessen, da sie ohne weiteres auch von privaten Unternehmern erbracht werden können.

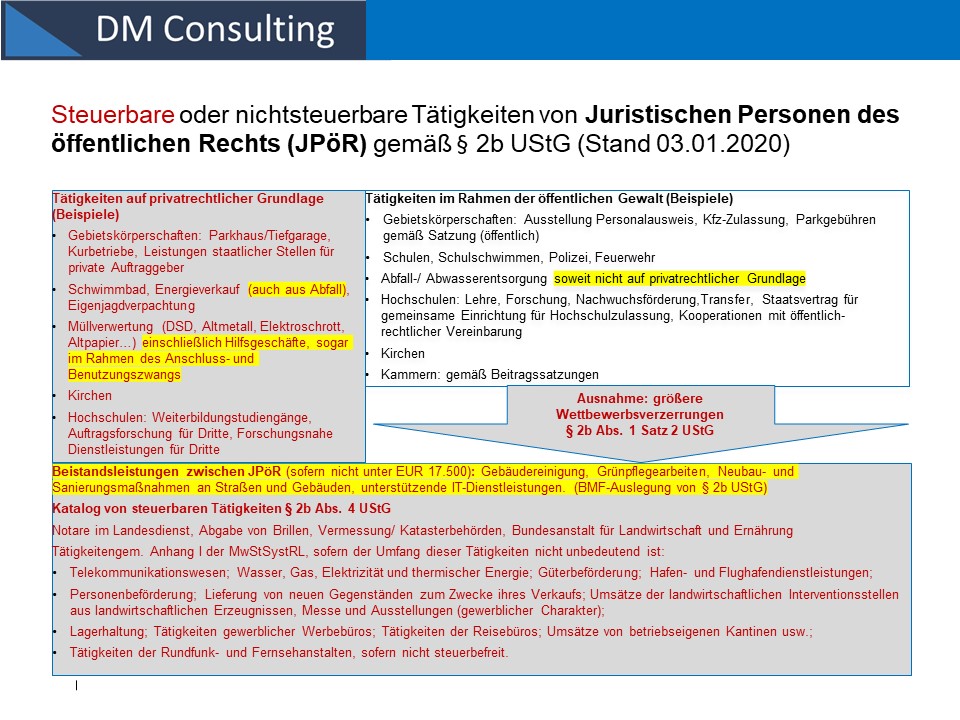

Nach dieser BMF-Klarstellung ergibt sich nach Einschätzung von Dr. Marettek folgende Rechtslage (Stand 01.02.2021):

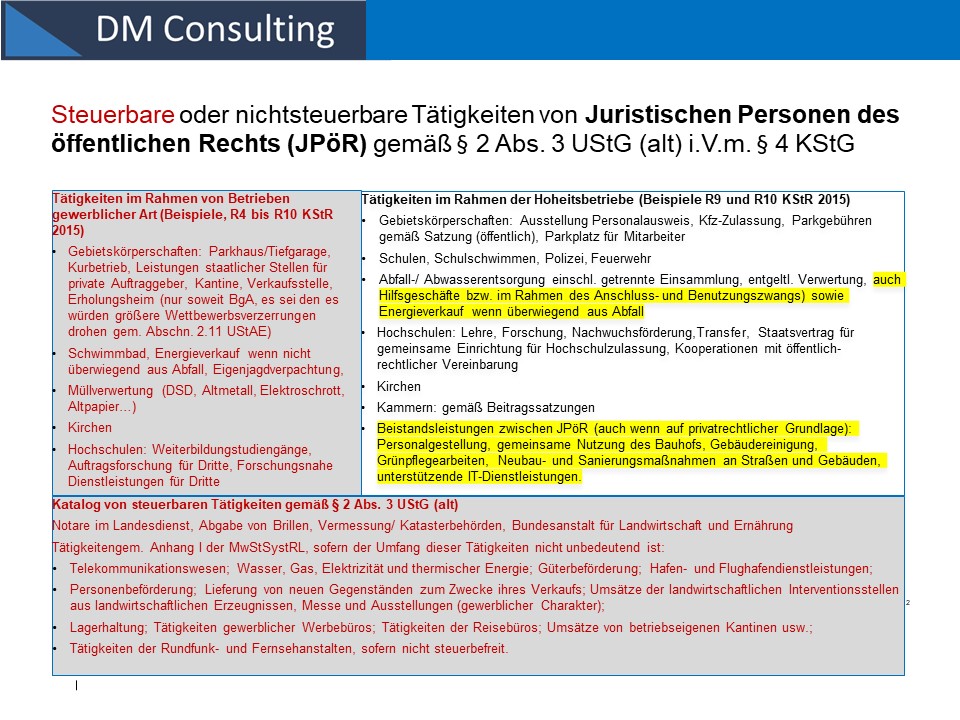

Im Vergleich hierzu die bisherige Rechtslage:

Die rechtlichen Änderungen betreffen die gelb markierten Fälle.

Hauptproblemfelder sind Beistandsleistungen zwischen JPöR sowie die sog. Hilfsgeschäfte von hoheitlichen Entsorgungsbetrieben im kommunalen Bereich, soweit sie auf privatrechtlicher Grundlage geschlossen wurden.

Zu den Kommunen hier mehr. Die unübersichtliche Problematik wird zum steuerlichen Querverbund (Zusammenfassung von Betrieben gewerblicher Art) näher betrachtet.

Bei Hochschulen betrifft es vor allem die Beistandsleistungen mit anderen JPöR wie anderen Hochschulen oder dem Klinikum (!), sofern sie bislang auf privatrechtlicher Basis geschlossen wurden. Diese Verträge sind jetzt von jeder JPöR zu überprüfen und ggf. auf öffentlichrechtliche Grundlage umzustellen.

Für Hochschulen nennt das BMF-Schreiben vom 16.12.2019 folgende Anwendungsfälle:

- Die Hochschule A überlässt der Hochschule B (jeweils selbständige jPöR) Messzeiten an einem innovativen Großgerät gegen Zahlung einer Kostenersatzpauschale. Die

Kooperation erfolgt auf Grundlage einer im Hochschulgesetz des Landes vorgesehenen öffentlich-rechtlichen Verwaltungsvereinbarung und deshalb im Rahmen einer öffentlich-rechtlichen Sonderregelung. Dann ergibt sich durch den neuen § 2b UStG kein Handlungsbedarf! - Haben die Beteiligten hingegen einen privatrechtlichen Vertrag über die Nutzung des Großgeräts, liegt keine Tätigkeit im Rahmen der öffentlichen Gewalt vor. Daher besteht unter Umständen drängender Handlungsbedarf, weil die Umstellung auf öffentlichrechtliche Grundlage durch die zuständigen Gremien entschieden und bis Ende 2020 umzusetzen ist.